Kredyt na nieruchomość w Polsce dla obcokrajowców: wszystkie informacje i komentarze doradcy kredytowego

Nie tylko obywatel Unii Europejskiej, ale także obywatele innych krajów mogą kupić mieszkanie w Polsce. Jednak nie zawsze jest jasne, od czego zacząć, na ile kredytu możesz liczyć i ile wyniosą miesięczne płatności. Na te i inne pytania odpowiedział dziennikarzowi REALTING Mirosław Boratyński, ekspert ds. kredytów hipotecznych w firmie Profesjonalne Finanse.

«Nie wszystkie nieruchomości w Polsce mogą kupić obcokrajowiec»

Nie tak dawno pisaliśmy już o wszystkich warunkach uzyskania kredytu na nieruchomość w Polsce, Niemczech i Hiszpanii. Jednak coraz więcej pytań pojawia się konkretnie w kwestii kredytów na nieruchomości w Polsce (szczególnie popularne są kredyty hipoteczne w Warszawie). Dlatego dziennikarz REALTNG skontaktował się z Mirosławem Boratyńskym, ekspertem od kredytów hipotecznych w Profesjonalne Finanse. Od ponad 7 lat specjalizuje się w kredytach dla obcokrajowców z Europy Wschodniej i wie wszystko o warunkach uzyskania kredytu hipotecznego w Warszawie.

— Opowiedz nam więcej o warunkach uzyskania kredytów na nieruchomości dla obcokrajowców: jakie oprocentowanie, jakie banki, jaka powinna być pensja i jakie miesięczne raty?

— Opowiedz nam więcej o warunkach uzyskania kredytów na nieruchomości dla obcokrajowców: jakie oprocentowanie, jakie banki, jaka powinna być pensja i jakie miesięczne raty?

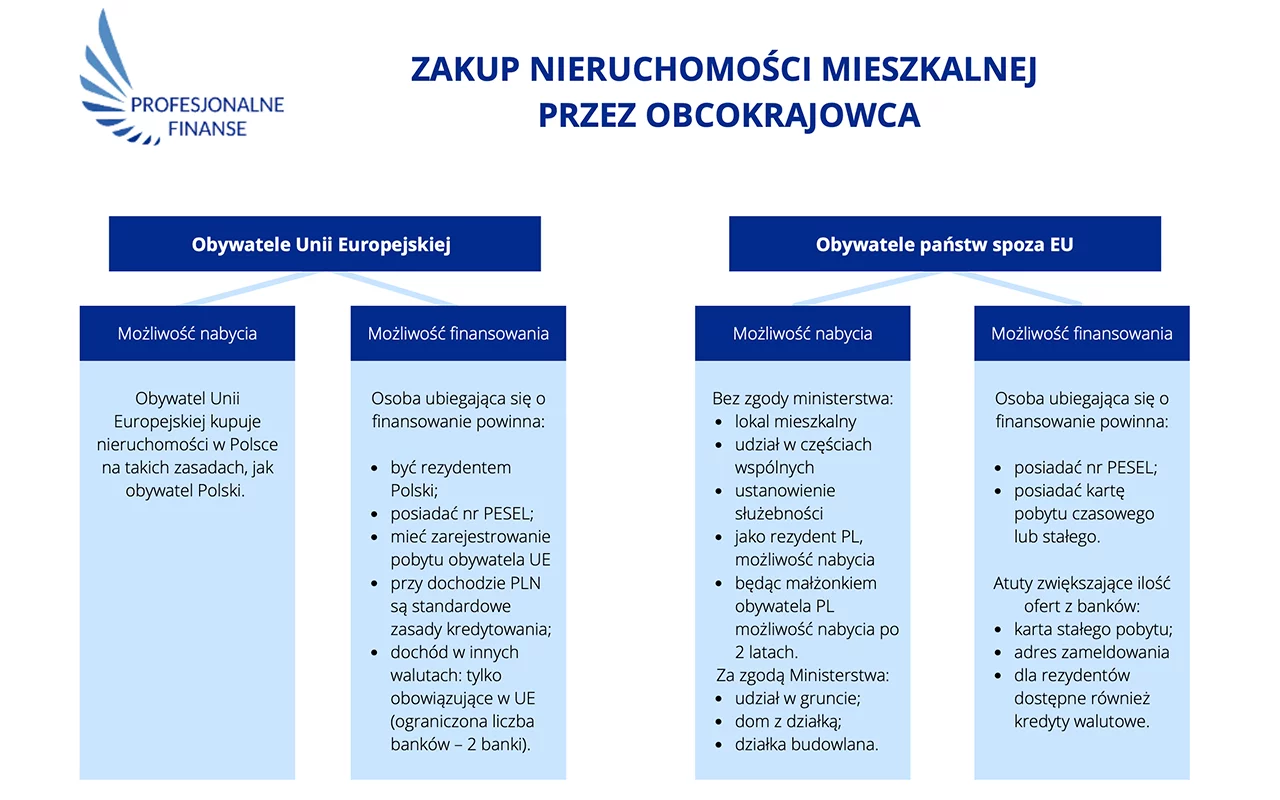

— Zanim odpowiem na pytanie jak uzyskać kredyt, muszę wspomnieć o tym, że nie każdą nieruchomość może nabyć obcokrajowiec spoza EU w Polsce. Na niektóre z nich musi uzyskać zgodę ministerstwa. Wraz z moim kolegą Piotrem Ochnio przygotowaliśmy infografikę, która ukazuje, jaką nieruchomość może nabyć obcokrajowiec, oraz jakie warunki musi spełnić, aby otrzymać kredyt.

Jeśli obcokrajowiec chce nabyć nieruchomość, którą może kupić przechodzimy do spraw związanych z kredytem.

Obcokrajowiec musi mieć aktualną kartę pobytu, może być na czas określony, jednak dużym atutem będzie pobyt stały. Niektóre banki wymagają również zaświadczenia o zameldowaniu.

Kolejnym krokiem jest zdolność kredytowa, którą wylicza się na podstawie dochodów i zobowiązań. Aktualna sytuacja rynkowa i wzrost stóp procentowych, powoduje że trudno podać bezpieczną zdolność kredytową przy konkretnym dochodzie. Poniższe dane będą tylko orientacyjne, każdy przypadek wymaga konsultacji.

Singiel zarabiający 10 tys. zł/mc może liczyć na kredyt w wysokości ok 400 tys. Dziś za każde 100 tys. kredytu pożyczonego na 30 lat, rata wynosić będzie ok 750 zł.

— Opowiedz nam krok po kroku na czym polega proces zakupu mieszkania na rynku wtórnym z kredytem.

— Pierwszym krokiem powinno być zbadanie zdolności kredytowej i poznanie swoich możliwości. Najlepiej umówić się z doświadczonym ekspertem kredytowym. Następnie jeśli klient znajdzie nieruchomość, podpisuje umowę przedwstępną. Składamy wnioski do 2-3 banków. Proces kredytowy trwa ok 2-3 tygodni. Klient podpisuje umowę kredytową, następnie akt notarialny i następuje wypłata kredytu. Oczywiście w dużym skrócie.

Dodatkowe wydatki przy zakupie nieruchomości

— Jaka jest maksymalna kwota kredytu, jaką może wziąć cudzoziemiec? Co jest do tego potrzebne?

— Bank nie rozróżnia obywatela od cudzoziemca w kwestii wysokości kredytu. Oczywiście głównym wyznacznikiem wysokości kredytu będzie zdolność kredytowa klienta.

— Czy warunki uzyskania kredytu na nieruchomość i kwota, jaką bank wyda, są inne dla cudzoziemca i mieszkańca tutejszego?

— Jeśli cudzoziemiec spełnia warunki formalne wymagane przez bank, uzyskanie kredytu nie jest problemem. Aktualnie niektóre banki niechętnie podchodzą do obywateli Białorusi, oraz Rosji ze względu na sytuację polityczną. Jako doświadczony ekspert pomogę uzyskać kredyt również obywatelom tych państw.

— Kto najczęściej zwraca się do Ciebie o pomoc w uzyskaniu kredytu: obcokrajowcy czy mieszkańcy okolicy?

— Oczywiście najczęściej moimi klientami są obywatele Polski. Jednak zauważam znaczący wzrost klientów zza wschodniej granicy. Najczęściej są to osoby pracujące w branży IT, lekarze, specjaliści w swoich dziedzinach.

— Jakich dodatkowych kosztów powinien spodziewać się kupujący?

— Ważne jest, że koszty takie jak podatek, prowizje czy notariusz nie stanowią części wkłądu własnego. Są to koszty około kredytowe:

- Podatek PCC 2% wartości nieruchomości

- Taksa notarialna uzależniona od wartości nieruchomości (dla mieszkania o wartości 500 tys. można się spodziewać ok 3000zł

- Prowizja agencji nieruchomości ok 2-3%

- Prowizja bankowa od 0-2% wartości kredytu

Może się zdarzyć, że prowizja banku i agencji nie wystąpią.

— Biorąc pod uwagę sytuację, co radziłbyś: wziąć kredyt ze stałą lub zmienną stopą procentową? Która opcja jest najczęściej wybierana przez kupujących?

— Wybór zawsze należy do klienta. Sytuacja jest aktualnie bardzo dynamiczna. Dziś mamy sytuację, że stała stopa jest często niższa niż zmienna. Dlatego większość klientów bierze stałą, bojąc się również dalszych podwyżek. Pamiętajmy, że taki kredyt można będzie refinansować, czyli przenieść do innego banku jeśli sytuacja na to pozwoli. Osobiście tak bym zrobił, wziął stałe oprocentowanie, a gdy sytuacja się unormuje zmienił bank i przeszedł na zmienne lub także stałe, ale niższe.

— Jakie dodatkowe bonusy dają banki w Polsce?

— Największym bonusem jest możliwość sfinansowania naszej inwestycji. Kredyt jest zobowiązaniem, który musimy spłacić z należytymi odsetkami. Jest jednak narzędziem, bez którego mało kto mógłby pozwolić sobie na własne mieszkanie.

Odwiedź katalog REALTING w dziale «Nieruchomości w Polsce» i wybierz opcję, która Ci odpowiada.